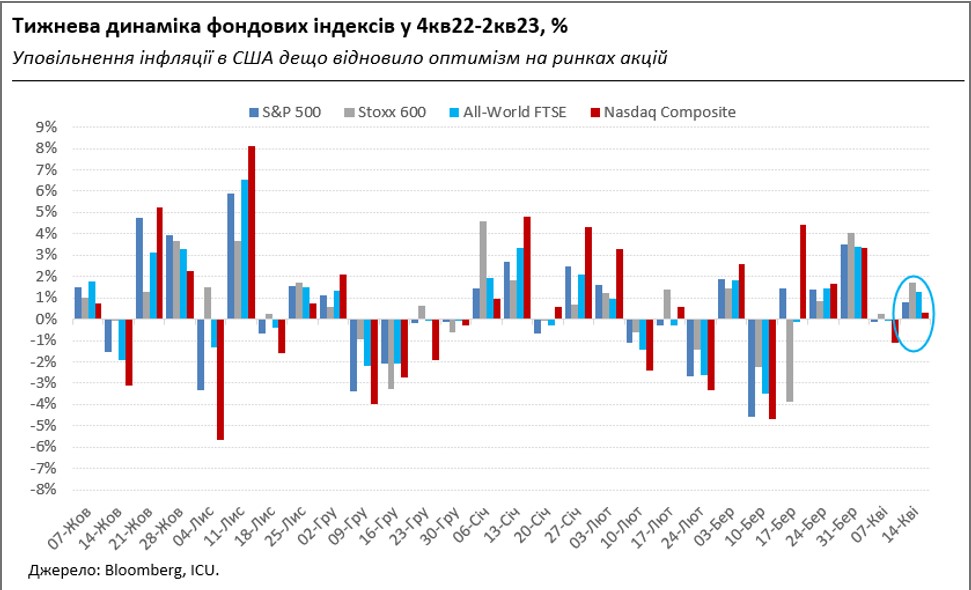

Минулого тижня ринки раділи повільнішій інфляції в Штатах. Як споживча, так і виробнича інфляція у березні знизилась більше за прогнози, чому дуже зраділи ринки. Тим більше, що нарешті з’явились ознаки уповільнення найбільш проблемної інфляційної складової – так званих витрат на притулок, які зокрема включають витрати на оренду житла.

Проте ще не схоже, що американська інфляція вже встала на твердий та світлий шлях поступового згасання. На це натякає і новий підйом інфляційних очікувань, згідно досліджень Мічіганського універститету, і жвавіше зростання індексу зарплат ФРС Атланти. Базова складова споживчої інфляції, яка не враховує зростання цін на енергоносії і продукти харчування, взагалі залишилася на високому рівні 5,6% у річному вимірі.

Ці невтішні деталі явно не надихають ФРС робити розворот у монетарній політиці прямо зараз. Судячи з динаміки котирувань, ринки воліли б про це забути, але наприкінці тижня отримали суворі нагадування від кількох високопосадовців центрального банку – так, політику високих ставок треба продовжувати.

До того ж протокол останнього засідання ФРС показав, що керівництво регулятора таки занепокоєне нещодавнім "тремором" у банківському секторі і його наслідками для економіки. Насторожені ринки пригальмували ралі: S&P 500 за тиждень відріс на 0,8%, а Nasdaq Composite – лише на 0,3%. Боргові ринки сприйняли сигнали від ФРС ще серйозніше: дохідності казначейських облігацій США зросли на 12 базисних пунктів як для дворічних, та і для десятирічних паперів – до 4,10% і 3,51%, відповідно.

Між тим, чим більше часу минає з моменту краху Silicon Valley Bank і Signature Bank, тим більше заспокоюється ситуація у банківському секторі, чому сприяє і відсутність нових потрясінь. А тут ще й надійшли підбадьорливі новини від JP Morgan, Citigroup і Wells Fargo: ці три великих американських банки були першими, що випустили фінансові результати за 1 квартал, і ці результати були значно кращими за очікування. Отже, індекси банківських акцій продовжили відростати після нещодавніх потрясінь.

Проте історія банківської паніки ще матиме своє продовження. Великі банки могли насправді від неї тільки виграти, адже частково стали отримувачами коштів, що «втекли» з депозитів менш надійних регіональних банків. Як змінюється фінансовий стан регіональних банків, ринкам ще доведеться дізнатись.

А, втім, регіональні банки займають доволі велику частку в кредитуванні не тільки американського сектору нерухомості, але й промислової галузі. І обмеження цього кредитування може виявитися достатньо болісним для економіки у цілому. Тому недарма занепокоєні у керівництві ФРС і багато спостерігачів оцінюють нинішню банківську нестабільність, як еквівалент одного раунду підвищення ставок ФРС.

Інфляція уповільнюється також і в Україні – до 21,3% рік до року у березні порівняно із 24,9% у лютому. Уповільнення, напевно, продовжиться й у наступні місяці, адже все помітнішу роль відіграватиме фактор високої бази порівняння минулого року, коли ціни злетіли через війну і руйнування логістики і виробництва. Отже падіння темпів інфляції може бути доволі стрімким. Цьому також можуть посприяти сповільнення росту світових цін на продовольство, фіксовані комунальні тарифи і стабільність валютного курсу.

Що наразі й відбувається на валютному ринку – готівковий курс гривні за минулий тиждень скоригувався вниз на незначні 0,3-0,5% до 37,39-38,06 гривень/долар за умов не дуже великої торгової активності. Також неактивною була торгівля українськими єврооблігаціями через відсутність значних новин і невизначеність майбутньої реструктуризації, а отже їхні котирування залишалися у звичному діапазоні 17-23 центів на долар.

Жвавіше відчував себе ринок локального держборгу, втім обсяги запозичень до бюджету та торгів на вторинному ринку за минулий тиждень суттєво зменшились. Іноземні інвестори, як і раніше, остерігаються вкладатися в "довгі" ОВДП, натомість шукають інструменти з найкоротшим терміном і найвищою дохідністю.

Врешті вийшли деталізовані дані з українського ВВП за 2022 рік. Падіння було очікувано різким – на 29,1% у реальному вимірі. Воно могло стати ще різкішим, якби не великі бюджетні витрати на оборону, профінансовані міжнародною допомогою. Якщо не станеться нових шоків, то вже цього року Україна може побачити помірне відновлення економіки завдяки покращенню безпекової ситуації, поліпшенню логістики і відновленню приватного попиту домогосподарств.